Vedonlyönnin verotus – Tarvitseeko vedonlyöntivoitot ilmoittaa?

Vedonlyönnin ja uhkapelien verotus Suomessa on monimutkainen aihe, jossa ratkaisevaa on operaattorin lisenssien alkuperä.

Tässä kattavassa oppaassa käymme läpi miten voitot todella verotetaan Suomessa, mitkä voitot ovat verovapaita ja milloin syntyy verovelvollisuutta.

Perussääntö: EU/ETA vs. muut operaattorit

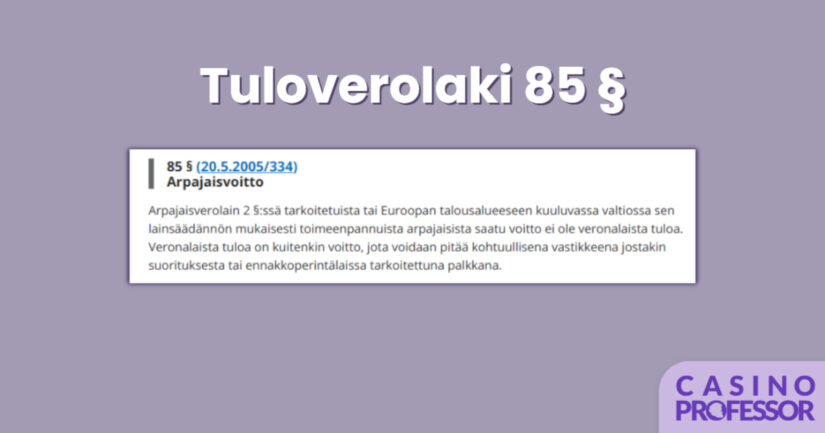

Suomen uhkapelivoittojen verotuksessa ratkaisevaa on missä operaattori on saanut toimilupansa, ei missä se toimii. Tuloverolain 85 §:n (Finlex.fi) mukaan arpajaisverolain 2 §:ssä tarkoitetuista tai Euroopan talousalueeseen kuuluvassa valtiossa sen lainsäädännön mukaisesti toimeenpannuista arpajaisista saatu voitto ei ole veronalaista tuloa.

Verovapaat voitot – EU/ETA-operaattorit

Täysin verovapaita ovat voitot seuraavista lähteistä:

- Suomalaiset operaattorit: Kaikki Veikkauksen pelit, mukaan lukien vedonlyönti, kasinopelit, lotot ja raha-automaatit ovat verovapaita pelaajille.

- EU/ETA-lisensoidut operaattorit: Voitot ovat verovapaita jos vedonlyöntisivulla on voimassa oleva pelilisenssi jossain EU/ETA-maassa. Tämä koskee Suomessa Veikkauksen lisäksi käytännössä vain Maltalle ja Viroon lisensoituja operaattoreita.

Tällaisilta verovapailta kasinoilta napatuissa voitoissa voiton suurudella ei ole väliä – kaikki voitot ovat täysin verovapaita eikä niitä tarvitse ilmoittaa veroilmoituksessa.

Veronalaiset voitot – EU/ETA:n ulkopuoliset operaattorit

Veronalaisia ansiotuloja ovat voitot operaattoreilta, joilla on lisenssi EU/ETA-alueen ulkopuolelta. Näitä ovat esimerkiksi:

- Curacao-lisensoidut nettikasinot

- Panamassa lisensoidut vedonlyöntisivustot

- Muut EU/ETA:n ulkopuoliset operaattorit

⚠️ Tärkeää: Veronalaisuutta arvioitaessa katsotaan operaattorin rekisteröityä kotipaikkaa ja lisenssiä myöntänyttä valtiota, ei sitä missä sivusto käytännössä toimii.

Veronalaisten voittojen verotus

EU/ETA:n ulkopuolisten operaattoreiden voitot verotetaan ansiotuloina progressiivisen tuloveroasteikon mukaan, eivät pääomatuloina.

Voiton syntyhetki

Verohallinnon mukaan tulo katsotaan sen verovuoden tuloksi, jona se on ”nostettu, merkitty verovelvollisen tilille tai muutoin saatu vallintaan”. Käytännössä tämä tarkoittaa että:

- Vero syntyy heti kun voitto on saatavilla pelitilillä

- Veroa ei voi lykätä jättämällä varoja pelitilille

- Veronalaisuus ei riipu siitä, nostatteko rahat vai käytättekö ne uusiin peleihin

Tappioiden vähentäminen

Harrastusluonteisessa toiminnassa yksittäiseen voitolliseen vetoon kohdistuva panos voidaan vähentää kyseisestä pelistä saadun tulon hankkimisesta johtuneena tulonhankkimismenona. Tappiollisiin vetoihin kohdistuvia panoksia ei voida kuitenkaan vähentää – ne ovat vähennyskelvottomia elantomenoja.

Käytännössä tämä tarkoittaa että jos voitatte 1000 euroa vedolla, jossa panoksenne oli 100 euroa, veronalainen tulonne on 900 euroa. Muiden pelien tappiot eivät vähennä tätä voittoa.

Ammattimainen toiminta

Jos pelaaminen katsotaan ammattimaaiseksi tulonhankkimistoiminnaksi, tappiot ovat vähennyskelpoisia ja toimintaa tarkastellaan kokonaisuutena vuositasolla. Ammattimaisuuden kynnys on korkea ja vaatii:

- Jatkuvaa ja järjestelmällistä toimintaa

- Merkittävää aikaa ja vaivaa

- Ammattimaista lähestymistapaa

- Kirjanpitovelvollisuutta

Kryptovaluuttavedonlyönnin verotus

Kryptovaluutan käyttäminen vedonlyöntiin luo erillisen veroseuraamuksen. Jos ostat Bitcoinia 1000 eurolla ja sen arvo nousee 1500 euroon, käyttäminen vedonlyöntiin aiheuttaa 500 euron pääomatulon hankintahinnan ja käyttöhetken arvon erotuksesta.

Mahdolliset vedonlyöntivoitot arvioidaan sen jälkeen sen mukaan, onko operaattori EU/ETA-lisensoitu vai ei.

Veroilmoituksen tekeminen

EU/ETA-operaattoreiden voitot: 👉 näitä ei tarvitse ilmoittaa veroilmoituksessa, koska ne ovat verovapaita.

EU/ETA:n ulkopuolisten operaattoreiden voitot: 👉 nämä ilmoitetaan ansiotuloina veroilmoituksessa. Vähennykset merkitään tulonhankkimismenoina siltä osin kuin ne ovat vähennyskelpoisia.

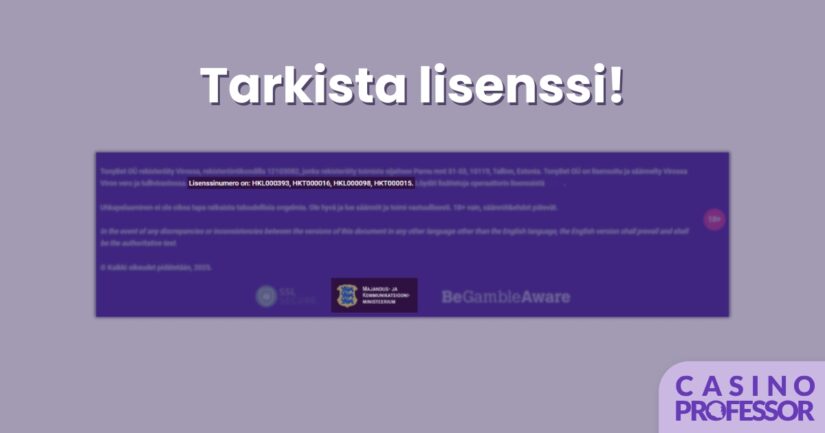

Verovapaan vedonlyöntisivun tunnistaminen

Käytännössä voi olla vaikea tietää onko operaattori EU/ETA-lisensoitu. Tarkista:

- Operaattorin verkkosivuilta lisenssitiedot

- Yleensä sivuston alalaidassa näkyy lisenssinumero ja myöntäjä

- Epäselvissä tapauksissa konsultoi veroasiantuntijaa

Kansainväliset tilanteet

Ulkomailla asuvat suomalaiset: yli kolme vuotta ulkomailla asuneet eivät yleensä ole velvollisia maksamaan veroa Suomeen uhkapelivoitoista. Verotus tapahtuu asuinmaan lakien mukaan.

Suomessa asuvat ulkomaalaiset maksavat veroa Suomessa kaikista voitoistaan samoin periaattein kuin suomalaiset – EU/ETA-operaattoreiden voitot ovat verovapaita, muut veronalaisia.

Tulevaisuuden muutokset

Suomi siirtyy uhkapelien monopolijärjestelmästä markkinavapauden järjestelmään vuonna 2027. Uudessa järjestelmässä operaattorit maksavat 22% bruttopelituottoveroa. Pelaajien voittojen verovapaus säilyy todennäköisesti uudessakin järjestelmässä EU/ETA-lisensoiduilta operaattoreilta.

Käytännön vinkkejä

Dokumentoi pelaamistasi pitämällä kirjaa:

- Operaattoreista ja niiden lisenssitiedoista

- Talletukset ja nostot EU/ETA:n ulkopuolisilta operaattoreilta

- Voittosummat ja panokset veto-/pelikohtaisesti

Epäselvissä tapauksissa konsultoi veroasiantuntijaa, erityisesti suurten voittojen yhteydessä.

Muista: Suurin osa suomalaisista uhkapelaajista pelaa EU/ETA-lisensoiduilla sivustoilla, joten heidän voittonsa ovat täysin verovapaita. Verovelvollisuus syntyy vain harvinaisemmissa tapauksissa EU/ETA:n ulkopuolisten operaattoreiden kanssa.