Pelivoittojen verotus: Kasinovoittojen verotus käytännössä

- Nettikasino verotuksen perusteet

- Pelivoittojen verotus ETA-alueella

- Verovapaat vaihtoehdot ETA-alueella

- Suomen lainsäädännön – ja EU:n rooli pelivoittojen verotuksessa

- ETA-alueen ulkopuoliset kasinovoitot lasketaan verotettavaksi tuloksi

- Kryptokasinot ja verotus

- Verotus ja rangaistukset

- Verotus ja pelaajan vastuu

- Yhteenveto pelivoittojen verotuksesta

Pelivoittojen verotus ei ole välttämättä se kaikista mielenkiintoisin aihe. Suuret voittotarinat ja muut pelaamiseen liittyvät aiheet kiinnostavat nettikasino verotusta enemmän. Kasinovoittojen verotus ei kuitenkaan ole mikään monimutkainen asia. Nettikasino verotus herättää paljon kysymyksiä pelaajien keskuudessa.

Tässä artikkelissa Casinoproffa avaa, miten pelivoittojen verotus toimii käytännössä. Mistäpä sitä tietää, milloin iso voitto sattuu omalle kohdalle. Ja kuin näin käy, niin haluat varmasti pitää kaikki voitot itselläsi. Joten mennään asiaan. Verotus miten käytännössä määräytyy eri tilanteissa riippuu muun muassa kasinon lisenssistä ja sijainnista.

Miten sitten jätät verokarhun nuolemaan näppejään? Miten nautit kaikista voitoista itse ilman, että verottaja puskee apajille?

Nettikasino verotuksen perusteet

Verotuksen perusteet ovat loppujen lopuksi melko yksinkertaiset: jos pelaat kasinolla, joka toimii ETA-alueella, voitot ovat verovapaita. ETA-alueeseen kuuluvat kaikki EU-maat sekä Norja, Islanti ja Liechtenstein.

Näistä edellä mainituista maista erityisesti Malta ja Viro ovat suomalaisille pelaajille tärkeitä. Molemmat maat myöntävät kansainvälisiä pelilisenssejä, joiden ansiosta suomalaiset voivat pelata turvallisesti ja verovapaasti.

Kun pelaat Maltan tai Viron lisenssillä toimivalla nettikasinolla, voit olla varma, että voitot ovat verovapaita. Saat pitää kaikki voittosi itselläsi.

Verotus perustuu suomen lainsäädännön mukaisesti toimeenpannuista arpajaisista saatuun voittoon, eli kun kasino toimii ETA-alueella ja sen lisenssi on kunnossa, verottaja ei puutu peliin. Näin ollen pelaaminen ETA-alueella on aina turvallisin ja helpoin vaihtoehto verotuksen kannalta. Kaikki verovapaat nettikasinot toimivat ETA-maan myöntämän lisenssin alaisuudessa.

Pelivoittojen verotus ETA-alueella

Kasinovoittojen taikka arpajaisvoittojen kohdalla verotuksen ratkaisee missä pelaaminen tapahtuu. ETA-alueella pelivoitot ovat verovapaita ja sen ulkopuolella verollisia. Verovapaus koskee kuitenkin vain arpajaisverolain 2 §:ssä tarkoitetuista arpajaisista saatuja voittoja.

Suomessa Vero.fi sanoo pelivoitoista seuraavaa.

Suomen laki määrittelee verovelvollisuuden pelivoittojen verotuksen osalta. Verotus perustuu valtion omaan lainsäädäntöön, ja Suomessa pelivoittojen verotusta säätelevät Arpajaislaki ja Tuloverolaki. Arpajaislain pykälä 2 määrittelee arpajaiset sellaisiksi toimiksi, joissa kuluttaja osallistuu maksua vastaan ja voi voittaa sattumanvaraisesti rahallisen voiton, osittain tai kokonaan. Toisaalta Tuloverolain 85. pykälä (tvl 85) määrää arpajaisvoittojen verotuksesta, eikä Euroopan talousalueeseen (ETA) kuuluvien maiden järjestämistä arpajaisvoitoista tarvitse maksaa veroa. Tvl 85 määrittelee tarkemmin, milloin arpajaisvoitto on verovapaa ja milloin siitä tulee maksaa veroa.

Suomessa pelivoittojen verotus ei siis koske kasinoilta saatavia voittoja, kun kyseiset pelipaikat toimivat ETA-alueelta saadun pelilisenssin alaisuudessa. Saman lain alle menevät sekä nettikasinot, että fyysiset casinot. Ja laki on sama koko ETA-alueella. Mukaisesti toimeenpannuista arpajaisista saatu voitto on verovapaa, kun kasino on lisensoitu euroopan talousalueella. Toimeenpannuista arpajaisista saatu voitto ETA-alueen kasinoilta on siis verovapaa, mutta verovapaus koskee vain tällä alueella lisensoituja kasinoita.

ETA-alueella toimivat kasinot ovat verovapaita

Suomalaisilla pelaajilla on mahdollisuus pelata ETA-alueeseen kuuluvilla nettikasinoilla, ja mikä parasta, verovapaat voitot ovat näiltä kasinoilta saaduista voitoista – eli kaikki voitot saa pitää itsellään.

Verovapaat kasinot ovat erityisen suosittuja suomalaisten keskuudessa, koska voitoista ei tarvitse maksaa veroja.

ETA-alueeseen kuuluvat Euroopan talousalueeseen kuuluvat maat, joihin myös Suomi kuuluu, ja niissä noudatetaan yhteisiä pelilainsäädäntöä ja verotuskäytäntöjä. Tämä tarkoittaa, että kun suomalainen pelaaja voittaa rahaa ETA-alueen kasinolta, hän voi pitää kaikki voitot itsellään ilman, että niistä tarvitsee maksaa veroa Suomeen.

Eikä pelivoittoja tarvitse edes erikseen verottajalle ilmoittaa – voittoja ei tarvitse ilmoittaa, kun kyseessä ovat verovapaat voitot. Vapaan liikkuvuuden periaate mahdollistaa sen, että verovapaat voitot ovat mahdollisia EU- ja ETA-alueen kasinoilla. ETA maiden lisenssit takaavat verovapauden, ja eu tai eta -alueen lisenssit mahdollistavat verovapaat voitot suomalaisille pelaajille. Kasinovoitot verotus riippuu aina siitä, millä lisenssillä toimivat kasinot ovat ja missä maassa ne sijaitsevat.

Maltan ja Viron nettikasinot ovat kaksi suosittua vaihtoehtoa suomalaisille pelaajille ja vaihtoehtoja on useita. Molemmilla mailla on EU-pelilisenssit, mikä tarkoittaa, että niiden tarjoamat palvelut ovat ETA-alueen sääntelyn alaisia, ja näin ollen verovapaita voittoja voi saada näiltä kasinoilta. Maltan kasinot toimivat usein mga lisenssi -järjestelmän alla, mikä on merkki luotettavuudesta ja korkeasta sääntelystä. Viron kasinot puolestaan tarjoavat verovapaat voitot suomalaisille pelaajille, sillä viron vero ei koske ETA-alueen pelaajia.

Kun suomalaiset valitsevat pelaamisen Maltan tai Viron nettikasinoilla, he voivat nauttia suosituista peleistä, houkuttelevista bonuksista ja talletusvaihtoehdoista ilman huolta verotuksesta. On kuitenkin tärkeää muistaa valita aina luotettava ja lisensioitu kasino, jotta pelaaminen tapahtuu turvallisessa ja vastuullisessa ympäristössä.

Verovapaat vaihtoehdot ETA-alueella

ETA-alueella on useita peliviranomaisia. Monilla vanhoilla ja suurilla nettikasinoilla on useita lisenssejä monissa maissa. ETA-maiden lisenssillä toimivat kasinot ovat verovapaita nettikasinoita suomalaisille pelaajille. Näitä maita ovat muun muassa Malta ja Viro, jotka myöntävät pelilisenssejä myös ulkomaisille kasinoille ja vastaanottavat pelaajia oman maansa ulkopuolelta.

Malta – MGA

MGA pelilisenssi on erityisen tunnettu luotettavuudestaan ja tiukoista peliviranomaisten valvontatoimista. Malta Gaming Authority (MGA) valvoo kasinoita, jotka ovat hankkineet Maltan lisenssin, varmistaen reilun ja turvallisen peliympäristön pelaajille.

Maltalaisia nettikasinoita on vaikka kuinka paljon, joten valinnanvaraa on.

Viro – EMTA

EMTA kasinot ovat yleistyneet viime aikoina, mutta kyseessä on silti suhteellisen uusi pelilisenssi. Suomalaisille pelaajille se on toki hyvä vaihtoehto, sillä voitot ovat verovapaita.

Rahapeliluvat myöntää Eesti Maksu- ja Tolliamet (Viron verohallinto), joka valvoo nettikasinoiden toimintaa varmistaakseen pelaajien turvallisuuden ja reilun pelin.

Vaikka virolaisia nettikasinoita on tullut paljon lisää viime aikoina, on maltalaisia kasinoita vielä ainakin toistaiseksi reilusti enemmän.

Kotimaiset vaihtoehdot

Viron ja Maltan lisäksi myös kotimaiset toimijat ovat verovapaita paikkoja pelata.

Vaihtoehtoja on tosin vain kaksi:

- Veikkaus

- Paf

Veikkauksen peleistä saadut voitot ovat suomalaisille pelaajille verovapaita, koska Veikkaus toimii Suomen lain mukaisessa monopoliasemassa.

Suomen lainsäädännön – ja EU:n rooli pelivoittojen verotuksessa

Euroopan unionin sääntöjen mukaan unionin alueella on vapaa liikkuvuus. Ja tämä sama sääntö pätee myös kasinovoittojen kohdalla. Pelivoittoja ei veroteta, jos pelaaminen tapahtuu euroopan talousalueeseen kuuluvassa valtiossa ja kasino toimii kuuluvassa valtiossa sen lainsäädännön mukaisesti. Verovapaus koskee vain tilanteita, jotka on määritelty tarkoitetuista tai euroopan talousalueeseen kuuluvista kasinoista, ja ssa tarkoitetuista tai euroopan talousalueeseen liittyvissä tapauksissa verovapaus määritellään lainsäädännössä.

Arpajaisvoitoista on erikseen säädetty myös Suomen laissa. Arpajaisverolain 2 ssä määritellään, milloin pelivoitot ovat verovapaita. Niiden lisäksi Suomi noudattaa myös yleisiä EU lakeja, ja verotus voi olla monimutkaista eri tilanteissa riippuen siitä, missä valtiossa sen lainsäädännön mukaisesti kasino toimii.

Suomen lainsäädännön mukaan ei ole merkitystä, mitä pelejä pelaat. Kolikkopelit, vedonlyönti tai ruletti, kaikkia verotetaan samojen sääntöjen mukaan. Kaikki uhkapelit kuuluvat saman arpajaislainsäädännön piiriin. Mukaanlukien pokeri, jota yleisesti pidetään taitopelinä.

Mikäli pilkuntarkka lakiteksti kiinnostaa, niin lisää asiaa aiheesta tarjoaa Edilex.fi.

EU:n ansiosta verovapaita valintoja on useampia

Mikäli Suomi ei olisi EU maa tai ei kuuluisi ETA-alueeseen, ei suomalaisille pelaajille olisi tarjolla juurikaan vaihtoehtoja. Ainoastaan edellä mainitut kotimaiset sivustot olisivat verovapaita paikkoja pelata. Euroopan talousalueen ulkopuolelta tulevilta kasinoilta saadut voitot eivät ole verovapaita, vaan niistä tulee maksaa veroa Suomen lainsäädännön mukaisesti.

EU:sta eroaminen ei kuitenkaan tarkoittaisi sitä, että vaihtoehdot kutistuisivat. Esimerkiksi Norja kuuluu ETA-alueeseen, vaikka ei olekaan EU maa. Ei sillä, että Suomi olisi EU:sta mihinkään lähtemässä.

ETA-alueen ulkopuolisilta kasinoilta saadut voitot eli ETA alueen ulkopuolelta saadut voitot ovat veronalaista tuloa ja ne tulee ilmoittaa verottajalle.

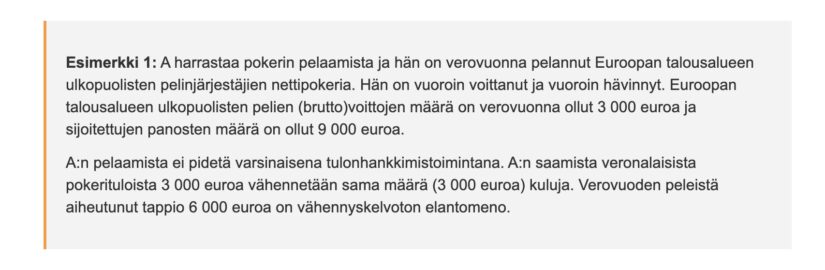

ETA-alueen ulkopuoliset kasinovoitot lasketaan verotettavaksi tuloksi

Pelivoittojen verotus menee melko monimutkaiseksi, kun pelaaminen tapahtuu ETA-alueen ulkopuolella. Kasinoilta saadut voitot näiltä kasinoilta ovat veronalaista tuloa, ja verottaja voi laskea tulot joko pääomatuloksi tai ansiotuloksi voiton luonteesta riippuen. Ulkopuolisilta kasinoilta saadut voitot ovat verotettavaa tuloa, ja niistä voitoista maksaa veroa.

Voitot ETA-alueen ulkopuolelta pitää itse ilmoittaa verottajalle, ja ne tulee ilmoittaa omavero palvelussa. Pelaajan tulee maksaa verot voitoista, ja jos laiminlyöt tämän, joudut maksamaan verot jälkikäteen. Mikäli et ilmoita voittoja, voi saada seuraamuksia, kuten sakkoja tai muita rangaistuksia. Tätä tosin harva pelaaja tekee. Nettikasinoilta viesti kun ei automaattisesti verottajalle kulje.

Tarvittaessa verottaja kuitenkin auttaa. Voit aina ottaa yhteyttä puhelimitse ja pyytää suoraa apua verottajalta. Vaikka Casinoproffa onkin asiantuntija uhkapeleisessä, on verottaja asiantuntija veroasioissa.

Tappiot voi vähentää verotuksessa

Verottajan omilta sivuilta löytyvät tarkat ohjeet miten pelivoitot tulee ilmoittaa ja mitä vähennyksiä niistä voi tehdä.

Pitkässä juoksussa talolla on etu peleissä ja voitollinen kolikkopelien pelaaminen on mahdottomuus. Mutta!

Jättipottien osuessa omalle kohdalle voi pelaaminen toki olla hyvinkin voitollista pitkän aikaa ja näin ollen veroja joutuu itse ilmoittamaan jos pelaaminen on tapahtunut ETA-alueen ulkopuolella.

Kryptokasinot ja verotus

Kryptokasinot ovat kasvattaneet suosiotaan viime vuosina, mutta niiden voittojen verotus herättää usein kysymyksiä.

Kryptokasinoiden kohdalla verotus tapahtuu samalla periaatteella kuin muidenkin kasinoiden: kasinon lisenssi ratkaisee, ovatko voitot veronalaista tuloa vai verovapaita. Jos kryptokasino toimii ETA-alueella, kuten Maltan tai Viron lisenssillä, voitot ovat verovapaita. Käytännössä ETA-alueella lisensoituja kryptokasinoita on kuitenkin vähän – suurin osa toimii ETA-alueen ulkopuolella.

Jos kasino on ETA-alueen ulkopuolella (esim. Curacaon lisenssillä), saadut voitot ovat veronalaista tuloa ja ne tulee ilmoittaa verottajalle.

Kryptovaluutan arvonvaihtelut voivat vaikuttaa verotukseen, jos esimerkiksi nostat voitot kryptona ja niiden arvo muuttuu ennen kuin vaihdat ne euroiksi. Tällöin verotus tapahtuu Suomen lainsäädännön mukaisesti, ja pelaajan tulee ilmoittaa verottajalle sekä kasinovoitot että mahdolliset kryptovaluutan arvonmuutokset.

On siis tärkeää ottaa huomioon sekä kasinon lisenssi että kryptovaluutan kurssimuutokset, kun suunnittelet pelaamista kryptokasinoilla.

Verotus ja rangaistukset

Verotus ja rangaistukset ovat asioita, joita ei kannata jättää huomiotta, kun kyseessä on pelivoittojen verotus. Jos pelaaja unohtaa ilmoittaa verottajalle saadut voitot, seurauksena voi olla myöhästymismaksuja, veronkorotuksia, sakkoja tai pahimmillaan jopa rikosoikeudellisia seuraamuksia.

Suomen lainsäädännön mukaisesti kaikki veronalaiset voitot tulee ilmoittaa verottajalle, ja verotus tapahtuu voittojen määrän sekä veroprosentin perusteella. On siis pelaajan vastuulla huolehtia, että kaikki tarvittavat tiedot menevät oikein verottajalle. Näin vältät ikävät yllätykset ja voit keskittyä nauttimaan voitoistasi hyvillä mielin.

Verotus ja pelaajan vastuu

Pelaajan vastuulla on aina varmistaa, että pelivoittojen verotus hoituu oikein. Tämä tarkoittaa sitä, että jokaisen pelaajan tulee ilmoittaa verottajalle kaikki veronalaiset voitot, ja verotus tapahtuu suomen lainsäädännön mukaisesti.

On tärkeää ottaa huomioon myös kryptovaluutan arvonvaihtelut, jos pelaat kryptokasinoilla – nämäkin voivat vaikuttaa verotukseen. Verotus riippuu kasinon lisenssistä, joten pelaajan kannattaa aina valita Maltan tai Viron lisenssillä toimiva kasino, jolloin voitot ovat verovapaita.

Ennen pelaamisen aloittamista on hyvä tarkistaa kasinon lisenssi ja varmistaa, että pelaat verovapaalla kasinolla. Näin voit olla varma, että voitot pysyvät omassa taskussa ja verotus ei pääse yllättämään.

Yhteenveto pelivoittojen verotuksesta

Pelivoittojen verotus Suomessa perustuu Suomen lainsäädäntöön, mutta myös yleiseen EU:n lainsäädäntöön joka on voimassa ETA-alueella (Euroopan Talousalue). ETA-alueella on vapaa liikkuvuus ja tämä vaikuttaa ihmisten ja tavaroiden lisäksi uhkapelien pelaamiseen toisessa ETA-maassa.

Pelivoittojen kohdalla verovapauden määrittää kasinon käyttämä pelilisenssi. Sen pitää olla ETA-alueella sijaitsevan maan viranomaisen myöntämä. Tämän pelaaja voi helposti tarkistaa itse pelisivustolta, sillä ETA-alueella lisenssin tiedot pitää olla esillä jokaisella sivulla. Iso-Britannian lisenssi oli aiemmin merkittävä suomalaisille pelaajille, ja UK Gambling Commissionin lisenssi oli pitkään merkki luotettavuudesta.

Pelaaminen ETA-alueella sijaitsevalla nettikasinolla on pelaajalle aina suositeltavampi vaihtoehto verrattuna ETA-alueen ulkopuoliseen nettikasinoon. Voitot ovat verovapaita eikä niistä tarvitse edes tehdä mitään erillistä ilmoitusta. ETA-alueen ulkopuolisilta kasinoilta saadut voitot pitää asianmukaisesti ilmoittaa omassa verotuksessa.

Toki vaihtoehtoja ETA-alueellakin on useita, eivätkä kaikki ETA-kasinot ole automaattisesti netin parhaimpia kasinoita. ETA-alueen ulkopuolisilla kasinoilla, kuten curacaon lisenssi -kasinoilla, voitot eivät ole verovapaita. Myös iso britannia -lisenssillä toimivat kasinot eivät enää ole verovapaita Brexitin jälkeen.